Есть ли у Казахстана альтернативные маршруты диверсификации экспорта нефти?

Каспийский трубопроводный консорциум: есть ли альтернативный маршрут?

На днях институт развития технологий ТЭК (ИРТТЭК) подготовил доклад "Казахстан ищет пути диверсификации экспорта нефти – есть ли альтернатива КТК". Актуальность данной темы обусловлена событиями, которые происходили вокруг Каспийского трубопроводного консорциума в последнее время – от решения Росприроднадзора о наложении штрафа в 5,3 млрд рублей за экологический ущерб, который компания считает недоказанным, до спорного постановления суда остановить на месяц работу морского терминала КТК по иску Ространснадзора, которое в апелляции было заменено на штраф в 200 тыс. рублей, передает Cronos.Asia.

Напомним, 6 июля 2022 года Приморский районный суд Новороссийска постановил приостановить работу морского терминала Каспийского трубопроводного консорциума (КТК) на 30 суток "для устранения экологических нарушений". Однако 11 июля Краснодарский краевой суд, рассмотрев апелляционную жалобу на решение Приморского райсуда, заменил его на административный штраф в 200 тыс. рублей.

Как отмечается в исследовании ИРТТЭК, если бы решение о приостановке морского терминала КТК было подтверждено в апелляционной инстанции, это стало бы серьезным ударом по экономике Казахстана. Через нефтепровод КТК на экспорт поставляется почти 80% добываемой в стране нефти. В 2021 году через КТК было отгружено 60,7 млн тонн нефти, в том числе 53 млн тонн из Казахстана. Существующие альтернативные пути отправки сырья, по оценке министра энергетики Казахстана Болата Акчулакова, позволяют экспортировать лишь 16,5 млн тонн.

Высокая зависимость Казахстана от основного маршрута транспортировки главного экспортного товара давно подвергалась критике со стороны местных политиков. На совещании по развитию транспортно-транзитного потенциала, которое прошло 7 июля, президент страны Касым-Жомарт Токаев выдвинул несколько тезисов, которые ясно указывают, что Казахстан взяла курс на диверсификацию маршрутов поставки нефти. В связи с этим представляется небезынтересным оценить потенциал прироста мощности альтернативных маршрутов экспорта казахстанской нефти.

Российский транзит

Казахстанская нефть прокачивается по действующему нефтепроводу Атырау – Самара. Казахстанский участок принадлежит национальной нефтетранспортной компании "КазТрансОйл", российский – АО "Транснефть". В настоящий момент нефтепровод используется лишь на 70,6% – по трубе максимально может перекачиваться около 17 млн тонн в год, а прокачивается 11-12 млн тонн. Существует проект расширения мощности нефтепровода до 25 млн тонн в год. Таким образом, потенциал роста составляет примерно 13-14 млн тонн в год.

Далее нефть может либо поставляться в Европу по системе "Дружба", либо транспортироваться в направлении балтийских портов Приморск и Усть-Луга или в черноморский Новороссийск, а оттуда танкерами по всему миру.

В настоящее время основное направления отгрузки на экспорт казахстанской нефти – через порт Усть-Лугу, ежемесячно здесь отправляется 5-6 танкеров.

С 1 января страны ЕС прекращают закупать российскую нефть, что приведет к остановке северной ветки нефтепровода "Дружба", но на казахстанскую нефть эмбарго не распространяется. По информации DW, российская государственная компания "Роснефть" предлагает Германии организовать прокачку по "Дружбе" казахстанской нефти на НПЗ PCK Schwedt, крупнейшим совладельцем которого она является. Свое предложение "Роснефть" направила правительству ФРГ и властям федеральной земли Бранденбург, но правительство ФРГ уже месяц молчит по поводу письма, хотя PCK Schwedt – единственный немецкий НПЗ, которому после остановки "Дружбы" грозит резкое сокращение производства и персонала.

Южный маршрут также вскоре может быть перекрыт – исключение, которое шестой пакет европейских санкций предусматривает для Венгрии, Чехии и Словакии, получающих нефть по южной ветке нефтепровода "Дружба", временное, хотя сроки его отмены пока не назывались.

Поставкам через балтийские порты перекрытие не угрожает, однако транспортировка через них существенно дороже, чем через КТК. Тариф КТК – $38,4 за тонну, транспортировка той же тонны в Усть-Лугу обойдется в $63, а в Приморск – в $68 (данные казахстанского нефтегазового эксперта Нурлана Жумагулова).

Наконец, далеко не факт, что у российской стороны найдется свободное место в трубе и свободные танкеры в портах для дополнительных объемов казахстанской нефти.

Морские маршруты

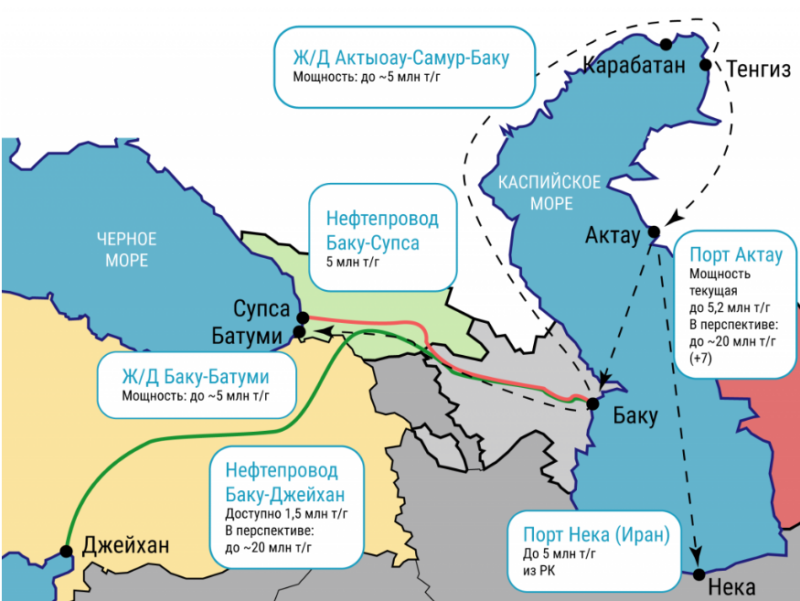

В настоящий момент действуют два маршрута морской транспортировки казахстанской нефти: Актау – Баку и Актау – Махачкала.

После запуска КТК объем морских перевозок через эти порты резко снизился и в настоящий момент составляет менее 5 млн тонн в год, из которых около 2 млн тонн танкерами перевозится по маршруту Актау – Баку, 2-3 млн тонн отправляются через Махачкалу в направлении нефтяного порта Новороссийска, где грузится на танкеры "Казмортрансфлота" (два "афрамакса"). Мощность нефтепровода Баку-Махачкала-Новороссийск – 8 млн тонн в год. Баку обычно резервирует на год 2 млн тонн в год, но реально прокачивает около 1,5 млн тонн (данные ИРТТЭК).

Из столицы Азербайджана нефть транспортируется по нефтепроводу Баку – Тбилиси – Джейхан в порт Джейхан на Средиземном море. Увеличение транспортировки казахстанской нефти по этому маршруту проблематично из-за разного качества азербайджанской и казахской нефти.

Традиционно легкая и малосернистая азербайджанская нефть продается на рынке на $3-4 выше сорта Brent, а смесь КТК обычно продается дешевле Brent.

Доступный объем казахстанской нефти для транспортировки по нефтепроводу БТД составляет всего 1,5 млн тонн в год. Остальное доставляется по железной дороге в черноморский порт Батуми (Грузия). Из Махачкалы нефть по трубопроводу Махачкала – Новороссийск также попадает на Черное море.

Казахстан намерен постепенно наращивать поставки через Азербайджан.

На первых порах, уже в текущем году, по маршруту Актау — Баку планируется отправить 3 млн тонн. Из них 1,5 млн по-прежнему будут поставляться по БТД, еще 1,5 млн тонн по железной дороге доставят в черноморский порт Батуми (Грузия). В среднесрочной перспективе (2023-2025 гг.) объем поставок из Актау должен увеличиться до 20 млн тонн в год – 5 млн т по маршруту Баку-Батуми (железная дорога), 5 млн тонн по нефтепроводу Баку – Супса (Грузия), 5 млн тонн (с перспективой дальнейшего увеличения) по БТД и еще 5 млн тонн должны составить своповые поставки через Иран. Кстати, из этих планов следует, что маршрут Актау – Махачкала в ближайшие годы прекратит работу.

В долгосрочной перспективе для объемов свыше 20 млн тонн в год целесообразно создать транспортную систему до БТД. Однако, как пишет телеграм-канал ENERGY MONITOR, для реализации этого проекта потребуются большие инвестиции:

- нефтепровод Ескене/Тенгиз – Актау/Курык;

- терминал в Актау/Курыке;

- огромный танкерный флот;

- новый перевалочный терминал в Баку.

Кроме того, в этом случае Баку будет требовать гарантированные отгрузки нефти минимум на 10 лет.

Впрочем, даже если не загадывать так далеко, транскаспийские маршруты имеют свои ограничения. Во-первых, они существенно дороже КТК. Например, транспортировка по БТД обходится в $90 за тонну, причем владельцы трубопровода допускают туда только легкую нефть, что автоматически выводит из числа поставщиков существенную часть казахстанских производителей, в том числе "ТенгизШевронОйл", который разрабатывает крупнейшее в стране Тенгизское месторождение.

Нефтепровод Баку – Супса проектной мощностью 7 млн тонн в год не эксплуатируется с марта 2022 года. Ранее нефтепровод практически полностью был заполнен нефтью Азербайджанской международной операционной компании (АМОК), и далеко не факт, что после возобновления работы в нем найдется место для 5 млн тонн казахстанской нефти.

Теоретически очень перспективным направлением могут стать своп-операции с Ираном.

Основные перерабатывающие мощности Ирана расположены на севере страны, в то время как главные районы нефтедобычи – на юге. Поставляя нефть в иранский порт Нека на Каспии, продавец мог бы получать аналогичный объем сырья в районе Персидского залива, откуда нефть легко поставлять на перспективнейшие на сегодняшний день азиатские рынки, прежде всего Индии и Китая. До ввода санкций против Ирана такими операциями занимался трейдер Vitol, рассказал ИРТТЭК руководитель Центра анализа стратегии и технологии развития ТЭК РГУ нефти и газа им. И.М. Губкина Вячеслав Мищенко. По его мнению, Россия тоже могла бы наладить такие поставки, однако этому мешает неразвитость портовой инфраструктуры. О необходимости развивать коридор "Север-Юг", частью которого являются порты Махачкалы и Астрахани, говорил на Каспийском саммите президент РФ Владимир Путин, однако конкретные сроки названы не были.

Риск попасть под санкции при осуществлении своп-операций с Ираном не так уж велик – из-под их действия выведены такие покупатели нефти, как Китай, Индия, Греция, Южная Корея, Япония, Тайвань, Италия и Турция.

Главным препятствием для развития этого и других маршрутов является необходимость строительства большого количества танкеров, говорил в интервью, вышедшем в мае текущего года, гендиректор национальной морской судоходной компании "Казмортрансфлот" (КМТФ) Айдар Оржанов. Без гарантий загрузки такие инвестиции он назвал слишком рискованными: "Только при наличии приемлемых для банков гарантий мы можем приступить к постройке новых судов. Либо, как мы уже практиковали ранее, нефтяные компании могут предоставить нам аванс, на эти средства КМТФ построит новые суда и будет перевозить нефть определенный период – не менее минимального установленного срока, что будет оговорено в контрактных условиях". Сейчас, после того как поручение развивать морские перевозки прозвучало с самого верха, он, вероятно, изменит свою точку зрения.

А вот чего он изменить не в состоянии, так это стоимости транспортировки нефти по данному маршруту.

Ставки фрахта для перевозок нефти по маршруту Актау-Нека могут составлять $16-18 за тонну. Перевалка нефти через Неку обходится в $10-12 за тонну, а стоимость услуг по замещению ранее оценивалась в $16 за тонну. Перевозка по железной дороге из Атырауского региона в Актау — $30 за тонну. Итого $75 за тонну.

Китайский вариант

Поставками нефти из Казахстана в Китай занимается ТОО "Казахстанско-Китайский трубопровод", которым на паритетных началах владеют АО "КазМунайГаз" и компания CNODC (China National Oil and Gas Exploration and Development Corporation). Сырье транспортируется по двум магистральным нефтепроводам Кенкияк – Кумколь (мощность 10 млн тонн в год с перспективой увеличения до 20 млн тонн в год) и Атасу – Алашанькоу (мощность 20 млн тонн в год). Однако эти объемы выбираются далеко не полностью. Так, в 2021 году, по данным ТОО "ККТ", по нефтепроводу Атасу – Алашанькоу было прокачано 10,9 млн тонн, из которых, в соответствии с соглашением 2017 года 10 млн поставила российская "Роснефть", и только около 1 млн тонн составила собственно казахстанская нефть.

В феврале текущего года в ходе визита Владимира Путина в Китай это соглашение было продлено еще на 10 лет.

При этом следует иметь в виду, что "Роснефть" свои 10 млн тонн до Китая физически не прокачивает: 6 млн остается "по дороге" на Павлодарском НПЗ, расположенном близко к границе с Россией. До границы с Китаем доходит около 5 млн тонн добытой в России нефти.

Официально объем транспортировки по маршруту Кенкияк – Кумколь в 2021 году составил 5,45 млн тонн, большая часть из которых поступила на Шымкентский НПЗ на юге страны.

Месторождение в Кенкияке соединено нефтепроводом с НПЗ в Орске (нефтепровод Жанажол-Кенкияк-Орск). Загруженность нефтепровода мощностью 6,7 млн тонн в год полностью зависит от российских квот и приема сырой нефти нефтеперерабатывающим заводом в Орске. В настоящее время прокачка по этому маршруту не идет. В настоящее как на российской, так и на казахской стороне демонтированы участки трубопровода протяженностью несколько километров. Однако нефтеперекачивающие станции и основная часть оборудования сохранены, и трубопровод может быть оперативно введен в эксплуатацию.

Таким образом, потенциал увеличения поставок по нефтепроводам ТОО "ККТ" можно оценить в 9 млн тонн в год.

Однако китайский маршрут также имеет ряд недостатков.

Во-первых, несмотря на то, что соглашением 2012 года предусмотрено, что услуги по транспортировке оказываются по "привлекательным рыночным ценам", они все равно дороже, чем тариф КТК – $44 против $38 за тонну.

Во-вторых, для увеличения поставок необходимо вложиться в увеличение мощности нефтепровода Кенкияк – Кумколь до проектных 20 млн тонн в год. Другой вариант – доставлять нефть в Атасу по железнодорожному маршруту Махамбет-Атасу. Однако это добавит к цене транспортировки $64-65 за тонну без учета стоимости привлеченного парка.

И, наконец, в-третьих – поставки в Китай это классический "рынок одного покупателя", причем покупателя, известного своей способностью и готовностью жестко диктовать условия торговли.

Уже сейчас "казахстанские поставки [в Китай] все больше попираются объемами дешевого сырья из России", – сказал на конференции "Argus Нефтегазовый рынок Казахстана и Центральной Азии – 2022" руководитель направления Argus Caspian Markets & Caspian Transportation Рауф Гусейнов.

В среднесрочной перспективе ситуация не изменится, считают эксперты, принявшие участие в онлайн-дискуссии

"Поворот нефтяных рек на восток – возможности и риски", прошедшей на площадке ИРТТЭК в конце июня. "Скидка [на российскую нефть] будет сохраняться. С одной стороны, она нужна, чтобы вытеснить с рынка традиционных поставщиков. С другой – если ты уже начал давать скидку, потом отказаться от нее крайне сложно", – отметил в ходе обсуждения ведущий эксперт Фонда национальной энергетической безопасности и Финансового университета при правительстве РФ Игорь Юшков.

Другие альтернативы

Кроме нефтепроводов ТОО "ККТ" транспортировка нефти в Китай возможна железнодорожным транспортом через погранпереходы Достык — Алашанькоу и Алтынкль – Хоргос (до 5 млн т в год).

"Однако перевозки в этом направлении могут сдерживаться частыми заторами в районе погранпереходов и поставками крупных партий контейнерных грузов с китайской стороны. При этом тариф при перевозках сырья по маршруту Махамбет-Достык/Алтынколь без учета привлечения парка составляет $149-150 за тонну. Дороговато", – пишет казахстанский нефтегазовый эксперт Нурлан Жумагулов.

Кроме того, по мнению Рауфа Гусейнова из Argus, Казахстан будет наращивать поставки нефти в страны Центральной Азии. Пока это направление находится в плачевном состоянии. Так, экспорт казахстанской нефти в Узбекистан в 2021 году составил всего около 50 тыс. тонн по сравнению с 459 тыс. тонн годом ранее.

Как отмечает Нурлан Жумагулов, основная часть объемов Кумкольской нефти поступает на станцию Шагыр по системе трубопроводов. Мощность железнодорожного терминала в Шагыре оценивается в 1,1 млн тонн в год, то есть потенциал для роста поставок есть. Сдерживающими факторами являются цена – стоимость железнодорожных перевозок нефти из Шагыра до станции Ахунбабаева (Ферганский НПЗ), которая оценивается в $43-45 за тонну, и спад добычи в Кызылординской области, откуда ведутся основные поставки в Узбекистан.

Выводы

- Существующие на сегодняшний день возможности увеличения поставок казахстанской нефти (увеличение транзита через Россию в направлении балтийских портов, железнодорожные перевозки в Китай, наращивание транскаспийских танкерных перевозок), во-первых, никак не способны заместить по объемам КТК, во-вторых, сталкиваются с ценовыми и инфраструктурными ограничениями;

- Даже если все описанные выше среднесрочные планы будут реализованы, в сумме прирост экспортных мощностей Казахстана составит 44 млн тонн в год, что далеко от уже имеющейся мощности КТК и почти вдвое ниже, чем запланированные на 2023 год 80 млн т в год;

- Таким образом, никаких реальных альтернатив Каспийскому трубопроводному консорциуму у Казахстана ни в среднесрочной, ни тем более в краткосрочной перспективе нет.

Любое использование материалов допускается только при наличии гиперссылки на cronos.asia.

Наши новости читайте на Telegram-канал Central Asia Cronos и первыми получайте актуальную информацию!

Любое использование материалов допускается только при наличии гиперссылки на cronos.asia.

Подписывайтесь на Telegram-канал Central Asia Cronos и первыми получайте актуальную информацию!