Данные по рынку труда США– основной драйвер курса американского доллара

Основная тема текущей недели на финансовых рынках – публикация данных по рынку труда в США.

Источник: mybryansk.ru

Доллар США на прошлой неделе показал очень хороший результат укрепления практически ко всем основным валютам. Индекс доллара достиг октябрьских максимумов 2020 года выше 94 пунктов.

Основной причиной роста американской валюты стали позитивные надежды участников рынка на то, что ФРС в ближайшее время начнет ужесточение денежно-кредитной политики. В частности, это касается сокращения программы стимулирования американской экономики.

В октябре заседания Федрезерва не будет. Соответственно, курс доллара США будет в большей степени зависеть от ожиданий. Следующие решения по монетарной политике будут озвучены только в ноябре. В этой ситуации важно понимать, как меняется ситуация на рынке труда, данные по которому американский регулятор рассматривает как один из важных факторов при принятии решения по денежно-кредитной политике.

Для того, что ФРС в ноябре заявила о том, что программа QE начнет сокращаться, данные по рынку труда должны показать уверенный рост. 8 сентября будут опубликованы данные по количеству новых рабочих мест в несельскохозяйственном секторе (NFP), уровень безработицы и данные по оплате труда.

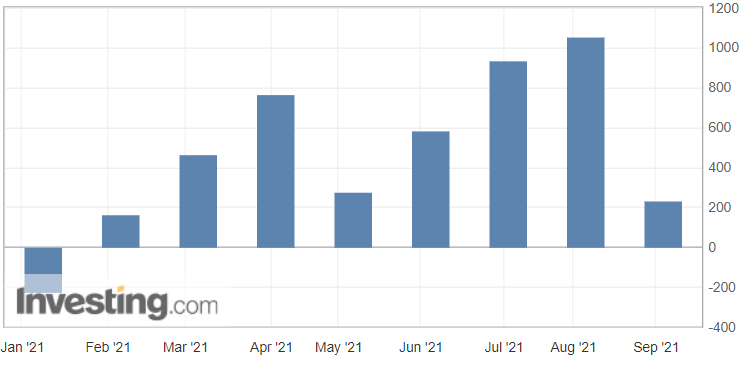

Nonfarm payrolls

Один из основных факторов, который описывает развитие экономики США – новые рабочие места. Логика прямая: чем больше рабочих место открывается, тем более позитивно выглядит ситуация с американской экономикой. Ситуация с этим показателем в течение последних нескольких месяцев неоднозначная. Если в июне и июле количество новых рабочих мест составляло свыше 900 тыс., то августовские данные серьезно разочаровали участников рынка, показав резкое сокращение показателя до 235 тыс.

После сентябрьского заседания ФРС Джером Пауэлл заявил, что текущая ситуация, не смотря на плохие данные за последний месяц лета не могут серьезно повлиять на решение американского регулятора начать сокращать программу количественного смягчения уже в ноябре текущего года. Сейчас предполагается, что Федрезерв будет уменьшать объем покупки казначейских и ипотечных облигаций на 10 млрд и 5 млрд в месяц соответственно.

Прогноз по NFP составляет 460 тыс. новых рабочих мест. По сравнению со срединой лета, это не так много, но почти в два раза больше, чем в августе. Для того, чтобы убедить ФРС в том, что рынок труда действительно чувствует себя уверенно данные должны выйти больше ожиданий. При показателе в 600 – 700 тыс. у инвесторов появятся достаточно аргументы для того, чтобы в ноябре действительно ожидать сокращение QE. Если же показатель будет ниже ожиданий, то вероятнее всего, американской регулятор не сможет уверенно говорить о скором сворачивании программы выкупа ценных бумаг.

Рис. 1. Изменение числа занятых в несельскохозяйственном секторе США. Источник investing.com

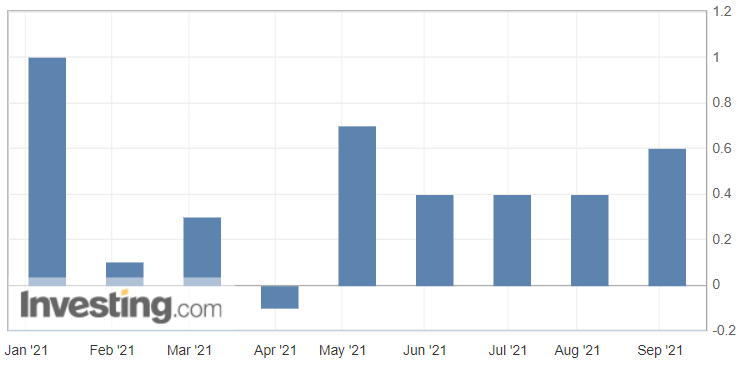

Уровень оплаты труда

Еще один показатель на который стоит обратить внимание в пятницу – это уровень заработных плат. Эти данные дают право предполагать, как в ближайшей перспективе будет вести себя инфляция. Прогнозы говорят о том, что в годовом исчислении почасовая оплата труда вырастет на 4,6%, что в сравнении с предыдущим показателем на уровне 4,3% может сигнализировать о том, что уровень инфляционного напряжения в США до конца года будет оставаться выше таргета ФРС, однако, изменения за месяц могут показать спад. Ожидается, что по отношению к августу, когда показатель вырос на 0,6%, рост оплаты труда в сентябре составит только 0,4%. При этом стоит отметить, что в течение текущего года в течение лета показатель не показывал положительной динамики, что несколько размывает уверенность в том, что инфляционный рост, который наблюдается в США, связан с естественными процессами.

В дополнение к этому, рост оплаты труда является фактором стимулирования потребительского спроса и расходов. Эти факторы также являются стимулирующими для экономики. Ведь если есть уверенность в том, что доходы будут повышаться, то и желание приобретать товары и услуги в большем объеме тоже растет. А отсюда у экономики появляется стимул наращивать производство. В частности, в августе темпы роста расходов потребителей в США ускорились с 0,1% до 0,8% в месячном выражении.

Рис. 2. Средняя почасовая заработная плата в США (м/м). Источник investing.com

Позитивные данные дадут возможность доллару США продолжить рост

Сводя воедино вышеперечисленные факторы можно говорить о том, что американская валюта получит дополнительный стимул к росту только в том случае, если в пятницу Министерство труда США даст однозначные данные, которые позволят предполагать, что рынок труда в стране продолжает развиваться. В обратном случае, если данные выйдут хуже ожиданий, то у американской валюты появится причина к снижению курса.

Рис. 3. График Индекса доллара США. Источник investing.com

Технически индекс доллара торгуется в рамках восходящего тренда, который сформировался в мае текущего года. В случае, если пятничные данные по рынку труда выйдут позитивные, то можно предполагать, что рост индекса доллара ускорится и может достигнуть уровня сопротивления 94,8 пункта – максимума сентября 2020 года, при пробое которого откроется путь к 95,7 пунктам.

Если же данные Минтруда США окажутся хуже прогнозов, то, вероятнее всего, курс индекса пойдет на юг к 93,00 пунктам – максимуму апреля 2021 года, а далее, при пробое поддержи к 92 пунктам – августовским минимумам. При этом стоит отметить, что этот уровень поддержки рынку так и не удалось преодолеть.

Основные макроэкономические данные текущей недели

Вторник, 5 октября

- Австралия. Объём розничных продаж

- Австралия. Решение по процентной ставке РБА

- Великобритания. Композитный индекс PMI

- США. Сальдо торгового баланса

- США. Недельные запасы сырой нефти по данным Американского института нефти (API)

- Канада. Сальдо торгового баланса

Среда, 6 октября

- Новая Зеландия. Решение по процентной ставке РБНЗ

- Еврозона. Объём розничных продаж

- США. Изменение числа занятых в несельскохозяйственном секторе от ADP

- США. Запасы сырой нефти

- Россия. Индекс потребительских цен

Четверг, 7 октября

- Германия. Объём промышленного производства

- Еврозона. Публикация протокола заседания ЕЦБ по монетарной политике

- США. Число первичных заявок на получение пособий по безработице

Пятница, 8 октября

- Китай. Индекс деловой активности в секторе услуг (PMI)

- Великобритания. Протокол заседания Комитета Банка Англии по финансовой политике

- США. Средняя почасовая заработная плата

- США. Изменение числа занятых в несельскохозяйственном секторе

- США. Уровень безработицы

Материалы к теме:

Заседание ФРС США – основное событие текущей финансовой недели

Прогноз: Повышение базовой ставки ЦБ России может негативно сказаться на курсе тенге к рублю

ФРС не собирается ужесточать кредитно-денежную политику

Любое использование материалов допускается только при наличии гиперссылки на cronos.asia.

Подписывайтесь на Telegram-канал Central Asia Cronos и первыми получайте актуальную информацию!