Почему и насколько цена на уран взлетела вверх

Особенности казахстанского урана или почём сегодня продается этот химический элемент с атомным номером 92.

Автор: Thoisoi/YouTube

Тяжёлый для многих 2020 год оказался весьма успешным для компаний, занимающихся добычей урана и переработкой урансодержащих материалов. Специалисты отмечают дефицит предложений на рынке урана и ожидают дальнейшего роста спроса на него в долгосрочной перспективе. Подробнее на cronos.asia.

"2020 год стал интересным с точки зрения рынка урана, учитывая приостановку добычи и снижение операционных активностей производителями урана. В целом наблюдался дефицит предложения. Пандемия ускорила потребление глобальных запасов (…). Мы уверены, что спрос на уран продолжит расти в долгосрочной перспективе", – отметил член правления, главный директор по экономике и финансам АО "НАК "Казатомпром" Камила Сыздыкова на состоявшемся недавно брифинге компании.

Не было бы счастья, да несчастье помогло

Как следует из сообщения АО "НАК "Казатомпром" на сайте Казахстанской фондовой биржи (KASE), объем производства U3O8 (на 100% основе) в 2020 году, против 2019 года, сократился на 15% и составил 19,5 тыс. тонн. Остатки готовой продукции (U3O8) Группы "Казатомпром" сократились на 24% и составили 7,5 тыс. тонн.

Однако Казатомпром сложно назвать пострадавшей от пандемии коронавируса, определившей судьбу многих компаний в прошлом году — средняя цена реализации Группы выросла на 20%, до 31 743 тенге/кг, средняя еженедельная спотовая цена выросла на 15%, до $29,60/фунт.

Причем, менеджеры компании ожидают дальнейшего роста спроса на уран в долгосрочной перспективе.

Насколько вырастет спрос на уран в ближайшие годы, сказать, по ее словам, сложно, потому что баланс спроса и предложения зависит от многих факторов: ввод-вывода реакторов, поведения производителей.

"Но мы видим достаточно стабильный тренд потребления со стороны основных игроков — порядка 180 млн фунтов в год. Спрос колебался в течение последнего десятилетия в целом в этом диапазоне: просел с 2011 по 2015 годы и восстанавливался в период с 2017 по 2020 годы", – уточнила Сыздыкова.

Растущий спрос, скорее, вызовет рост цен. Прогнозируя изменение цен на рынке урана в 2021 году, менеджеры сохраняют оптимизм.

"На данный момент мы не видим большой активности со стороны основных игроков, атомных энергостанций, в вопросах контрактации. То есть, они, в принципе, этот долгий период перепроизводства, о котором "Казатомпром" говорил с момента принятия новой стратегии, когда было создано избыточное предложение на рынке и который, в какой-то степени, наверное приучил основных потребителей, что они всегда могут найти доступный уран на спотовом рынке и, может быть в силу каких-то фундаментальных причин, или в силу того, что это — начало года, на данный момент мы не видим активные контрактации и поэтому мы не можем сказать сейчас однозначно о динамике спроса, потому что мы не знаем, насколько они обеспечены своими остатками. (…) Но в целом, мы опять-таки видим, что в долгосрочной перспективе, как мы всегда говорили, баланс спроса и предложения уже восстанавливается", – констатирует Сыздыкова.

Казатомпром, по ее данным, как производитель с низкой себестоимостью и долгосрочными запасами, сохраняют позиции, способные принести выгоды при восстановлении рынка.

Как уран "прибавил" в весе

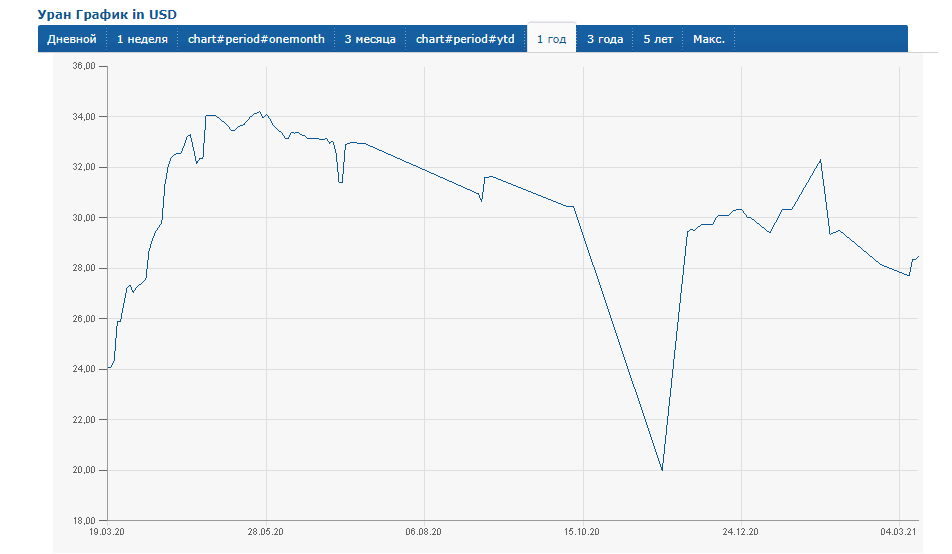

Почти год назад цены на уран, который используется в качестве топлива для АЭС, взлетели на 24%, показав рекордное ралли почти за 30 лет.

Как сообщало агентство finanz.ru, фьючерсы на уран (U3O8) на Чикагской товарной бирже, в конце марта стоившие $24,45 за фунт, к 1 мая подскочили до $34,1, а 27 мая пробили и этот "пик", добравшись до нового 5-летнего максимума на отметке 34,2.

Прибавив 42% за два месяца, уран стал лучшим сырьевым активом пандемии, которая обрушила спрос на углеводороды и отправила нефтяные котировки к немыслимым минус $37 за баррель.

Причиной тому, по мнению исполнительный вице-президента компании Uranium Energy Corp. Скотта Мелбай, стало закрытие рудников гигантов отрасли: канадская Cameco на неопределенный срок приостановила производство на месторождении Cigar Lake, обладающем крупнейшими в мире запасами высококонцентрированной урановой руды. Казахстанский "Казатомпром" объявил о закрытии производства по всей стране на три месяца, пишут аналитики Zacks Equity Research. В Намибии остановили производство китайцы.

В результате 3 месяца простоя привели к тому, что годовая добыча урана снизилась, а на рынке образовался дефицит: спрос от АЭС оценивался в 182 млн фунтов, а добыча — в 142 млн.

По данным Bloomberg, в 2020 году будет потеряно почти 20% мирового производства урана — больше, чем по любому другому сырью.

Между тем, сегодня урановые компании отдельно объявили о планах стратегических закупок физического урана, сообщает world-nuclear-news.org.

Фото: Спотовая цена на уран.

Denison намеревается купить около 2,5 млн фунтов U3O8 (962 tU) на спотовом рынке в качестве долгосрочных инвестиций, в то время как Uranium Energy Corp (UEC) заключила соглашения о покупке 400 000 фунтов стерлингов. Британская компания Yellow Cake plc также объявила о планах дальнейших закупок в рамках соглашения с Казатомпромом.

Компания Yellow Cake, которая специализируется на покупке и хранении физических запасов урана, 15 марта сообщила, что проинформировала казахстанскую урановую компанию Казатомпром о том, что она решила полностью реализовать свой опцион на покупку урана в размере $100 млн США в 2021 году и рассчитывает получить 3,5 млн фунтов, с апреля по август этого года, за счёт акций на сумму $140 млн США, размещённых в начале месяца.

Компания также согласилась приобрести еще 440 000 фунтов U3O8 по цене $27,34 США за фунт на общую сумму $12 млн США, говорится в сообщении компании с поставкой в конце этого месяца. Эти покупки увеличат запасы U3O8 у Yellow Cake с 9,3 млн до 13,2 млн фунтов U3O8.

Как говорится в сообщении, Yellow Cake имеет возможность покупать до $100 млн США U3O8 в год у Казатомпрома по чистой спотовой цене в соответствии с рамочным соглашением между двумя компаниями.

"Мы считаем, что в отношении перспектив добычи урана наблюдается явный сдвиг, — сказал генеральный директор Yellow Cake Андре Либенберг. – Спрос со стороны инвесторов позволил нам значительно увеличить размер размещения акций. Теперь мы видим реальную возможность для акционеров извлечь выгоду из предстоящей перебалансировки уранового рынка. Более крупное размещение также обеспечивает стратегические преимущества для Yellow Cake".

Что мешает переработке?

Конечно, не ценой единой живет производство. Не так давно министр энергетики Нурлан Ногаев говорил о том, что АО "Ульбинский металлургический завод" (УМЗ) – один из немногих в мире, имеющих технологию переработки трудновскрываемых урансодержащих материалов – золы и скрапов.

"Текущая мощность переработки составляет 180 т/год. В 2020 году переработано 12,8 тонн золы до диоксида урана и 43,6 тонн оборотов до закиси-окиси урана", – отмечает Ногаев.

Это сопоставление мощности и объёма переработки напрашивается на вывод о недозагрузке мощностей УМЗ. Однако менеджеры группы компаний сводят проблему к вопросу о балансе спроса и предложения.

Объясняя причины недозагруженности УМЗ Камила Сыздыкова предположила. Что речь возможно идёт о мощностях по производству редкоземельных металлов.

"Потому что то, что касается тантала, ниобия, бериллия, УМЗ в своей работе руководствуются рыночным спросом и классификатор их товарной продукцией и объёма обусловлены тем портфелем заказов, которые имеются. Поэтому здесь сложно говорить о загруженности или недозагруженности, скорее мы говорим о том, что УМЗ реагирует на спрос со стороны своих основных покупателей", — говорит директор компании по экономике и финансам.

Сделка сорвалась

Еще одна проблема Группы компаний "Казатомпром" – активы, подлежащие приватизации.

Во второй раз выставлены на торги кампании ТОО "Металлургический комбинат "KazSilicon", ТОО "Astana Solar" и ТОО "Kazakhstan Solar Silicon". В первый раз в мае 2019 года эти компании планировали продать инвесторам из Российской Федерации и Китая. Договор купли-продажи был подписан, но сделка не состоялась.

"Мы объявляли о сделке и в самом объявлении уже говорили, что есть отлагательные условия по отношению самого консолидированного пакета в части реализации. Однако в первом квартале 2020 года мы объявляли, что договор не вступил в силу в связи с несоблюдением некоторых отлагательных условий. Вследствие этого обществом были прекращены потенциальные отношения с покупателями в рамках договора и договор был расторгнут", – говорит управляющий директор АО "НАК "Казатомпром" по экономике и планированию Дархан Абдимолдаев.

На сегодня компания продолжает реализацию 3 этих активов. Первый аукцион в феврале признан несостоявшимся, в марте на втором этапе данного аукциона реализовать компании не получилось. Дальше корпоративная процедура, по его словам, продолжится в рамках утвержденных правил.

Судебные тяжбы не обошли Группу "Казатомпром" стороной. ТОО СП "Катко", одним из акционеров которой с 49% акций является Казатомпром, другим, с 51% акций — французская компания AREVA S.A., подало в суд на Минэнерго Казахстана из-за контракта на недропользование в декабре 2020 года.

"Катко" раскрыла свою официальную отчётность. 24 декабря 2020 года компания подала в суд на министерство энергетики в связи с задержкой подписания дополнения номер 10 контракта на недропользование, которое регулируют объем добычи в период с 2020 по 2034 годы. Иск в данный момент находится на рассмотрении, мы не можем его комментировать. Казатомпром был и остаётся партнёром "Катко" по совместному предприятию, мы наблюдаем за этой ситуацией", – сказала Сыздыкова.

Возможно, нерешенные пока вопросы с неприватизированными активами Группы "Казатмпром", недозагрузкой мощностей УМЗ, иском одной из дочерних компаний к регулятору рынка, действительно, всего лишь ложка дегтя в целой бочке мёда 2020 года.

Тем более, что и персонал Группы Казатомпром, а он превышает 20 тыс. сотрудников, не сокращали, а экологические штрафы в прошлом году, напротив, сократились до 10,2 млн тенге с 19,5 млн тенге в 2019 году и нарушения, за которые были штрафы, по словам управляющего директора АО "НАК "Казатомпром" по производственной безопасности Манаса Искакова, обратимы и устранены.

Ожидания Группы Казатомпром на 2021 год по объемам: 15,5 тыс. — 16 тыс. тонн урана, аналогично объемам 2020 года. Превышение продаж над объемами производства будет за счет запасов, дочерних и зависимых предприятий компании по контрактам и соглашениям с партнерами по совместным предприятиям и за счет покупок у третьих сторон.

Компания будет поддерживать уровень запасов природного урана на уровне примерно 6-7-месячного объема годового производства – 6,5 тыс.- 7,5 тыс. тонн урана.

Напомним, что за годы независимости Казахстана объём добычи урана вырос более чем в 24 раз – с 796 тонн в 1997 году до 19,5 тыс. тонн в 2020 году. С 2009 года Казахстан занимает первое место в мире по объему добываемого природного урана.

Любое использование материалов допускается только при наличии гиперссылки на cronos.asia.

Подписывайтесь на Telegram-канал Central Asia Cronos и первыми получайте актуальную информацию!