Интересное мнение опубликовал на своей странице в FB Айдархан Кусаинов, передает cronos.asia.

В качестве вступления еще раз проговорю позицию по природе инфляции. Она является следствием ДКП НБ РК и эти результаты были очевидными. Я писал, что они будут именно такими еще в 2019-2020 (см. например, статью «Инфляция в Казахстане уже вышла из отведённого ей коридора» informburo, август 2019, «Сравнение ДКП 2016-2018 года и 2019-2021» thepulse, февраль 2021). Все сегодняшние рассказы о структурных, немонетарных, внешних факторах – это формы отмазок.

Теперь собственно по валюте

Рассмотрим факторы курсообразования и их значимость. Предложение валюты формируется рынком и административным государственным предложением. Административная часть состоит из продажи трансфертов из Нацфонда и обязательной продажи валютной выручки компаний квазигоссектора в размере 50%.

Итак, первое: обязательные продажи 50% выручки компаний квазигоссектора.

Этот механизм был введен в марте 2020 года как ВРЕМЕННАЯ МЕРА НА ПЕРИОД ЧРЕЗВЫЧАЙНОГО ПОЛОЖЕНИЯ. Это ненормальная мера, Казахстан от нее отказался еще в начале 2000-х. Россия отказалась в 2006 и не вводила даже в суперкризисные 2014-2015 годы. Узбекистан отменил в сентябре 2017 года (до отмены обязательной была продажа 25%), Беларусь отменила в 2018 году (до отмены обязательной была продажа 10%). Украина отменила в 2019 году.

На самом деле такие обязательные продажи подменяют интервенции НБ РК. Смысл тот же самый. На валютном рынке наблюдается дисбаланс в спросе и предложении и для стабилизации курса нужно искусственно добавить предложение валюты. Один способ – это честные прямые интервенции, "хитрый способ" – те же интервенции, только деньгами нацкомпаний через насильную (обязательную) продажу части выручки.

У нас уже забыли, что мера чрезвычайная и временная - она незаметно стала постоянной. Не удивлюсь теперь, если вдруг услышу, что это вообще "фундаментальный фактор" курсообразования. Нефтяные доходы же уже такими назвали :)).

В этом плане мы вернулись на 20 лет назад и ситуация с рыночностью валютного регулирования у нас хуже, чем в Узбекистане, Беларуси, России, Украине. Кстати, напомню, между прочим, что официально у нас у нас режим свободного плавания, рыночного курсообразования и инфляционного таргетирования. Результаты по инфляции уже проявились, посмотрим, как проявятся результаты рыночного курсообразования.

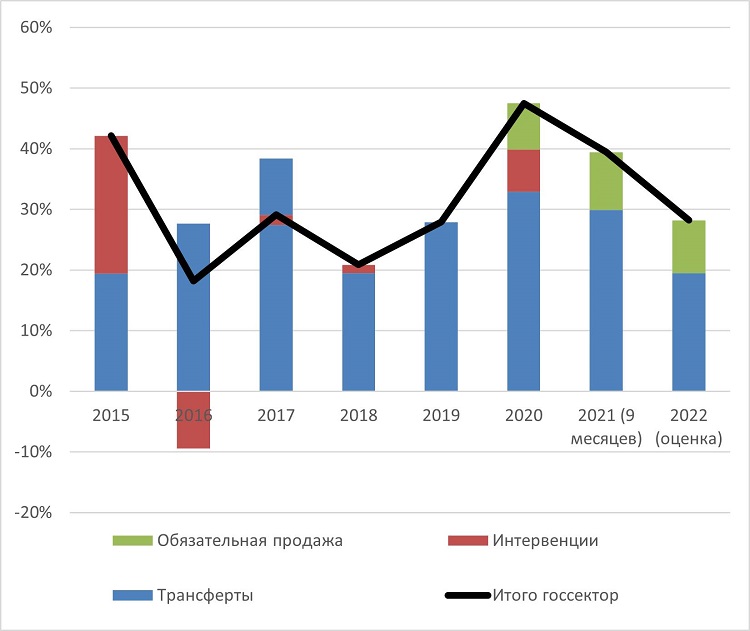

На графике представлено соотношение объемов продаж валюты из НацФонда, обязательных продаж (завуалированных интервенций НБ) и объемов торгов на бирже.

Видно, что доля трансфертов и обязательных продаж уже два года находится на уровнях 2015 года, а обязательная продажа составляет около 10% от предложения валюты, в отдельные месяцы до 15% доходило. Теперь, думаю читателям понятно, почему временная чрезвычайная мера стала постоянной. Без нее все не так радужно было бы в отчетах.

Если ее отменить, то нужно будет писать о ежемесячных интервенциях НБ в районе 200-400 млн. долларов – это станет очевидно нехорошо и можно забыть о «плавании тенге» и "равновесности курса". А так у нас «рыночное курсообразование», ведь сжигается теперь валюта госсектора.

Если же вернуться к рынку, убрав обязательные продажи (фактически интервенции), то курс должен быть на 10-15% выше. Ну то есть где-то 470 тенге за доллар сейчас.

Трансферты не безграничны

В 2020 году он был 4,8 трлн, в 2021 - 4,45 трлн. На 2022 запланирован 1,95 трлн. – примерно в два с лишним раза меньше. Даже если сохранить «тайные» интервенции в виде продаж валюты госсектором, все равно предложение валюты в 2022 существенно упадет. Причем упадет на фоне роста спроса на валюту из-за восстановления экономики и выгодности импорта из России. Ну то есть на те же 10% все равно снизится предложение валюты, а значит курс все равно будет рваться к 470-480.

Конечно, Правительство может увеличить трансферт, чтобы повысить предложение валюты. Но в условиях искусственной дешевизны импорта, повышение трансферта на следующий день вернется на валютный рынок для закупки импортных товаров и начнется борьба с самим собой. Ну и, разумеется, повышение трансферта на высоких инфляционных ожиданиях и раскручивании спирали инфляции очень сомнительная инициатива.

Повторюсь, что мы сейчас ровно в ситуации 2015 года, только тогда трансферт был относительно маленький и курс удерживался интервенциями. В 2020-2021 трансферт огромный, импорт физически был зажат, а интервенции спрятаны за «обязательной продажей».

Если же сейчас вспомнить, что продажа валюты – это временная и чрезвычайная мера, которую давно пора отменить, да еще и сдержать обещание по бережному отношению к Нацфонду и трансферта, то предложение упадет сразу на 20%. И курс уйдет на уровни за 500+. Возможно, сколько-то отыграет назад, но все равно будет в районе 500.

Вот такие у меня соображения по будущему курса. И никакой мистики: все цифры и данные официальные, открытые, они не раз озвучены, в основе лежат решения полуторагодовой-полугодовой давности, а значит ситуация создавалась и развивалась давно – мы просто приходим к развязке. Ровно то же, что и с инфляцией в последнее время – это неизбежная развязка или результат политики последних трех лет, а не неожиданность.

Кстати, неожиданный рост цены на нефть последних месяцев ничего не изменил – он просто дал еще пару-тройку месяцев отсрочки. Поэтому сегодня с ростом нефти тенге не укрепляется, вообще-то он уже должен был начать падать, а тут нефть подперла и теперь может и до конца года дотянуть.

Любое использование материалов допускается только при наличии гиперссылки на cronos.asia.

Подписывайтесь на Telegram-канал Central Asia Cronos и первыми получайте актуальную информацию!