Акции в Азии торговались осторожно во вторник после отрицательного закрытия на Уолл-стрит накануне, поскольку опасения по поводу роста, опасения по поводу инфляции и геополитическая напряженность повлияли на склонность к риску. Европейские рынки сегодня утром открылись снижением из-за углубляющегося кризиса в Украине, и осторожность, вероятно, вернется на рынки США. Аналитики Альпари отмечают, что в валютном пространстве могучий доллар поднялся до нового двухлетнего максимума в начале торгов благодаря росту доходности казначейских облигаций и ставкам ФРС на повышение. Золото упало после почти $2000 на предыдущей сессии, в то время как нефтяные ориентиры стабилизировались после скачка в понедельник, передает Cronos.Asia.

По мнению аналитиков Альпари, несмотря на вчерашний государственный праздник в большей части Европы, эта неделя обещает стать еще одной нестабильной и богатой событиями неделей для мировых рынков. Последние комментарии Всемирного банка добавили осторожности к коктейлю, который, скорее всего, повлияет на настроения в течение следующих нескольких сессий. Банк снизил свой прогноз глобального роста на 2022 год почти на целый процентный пункт до 3,2% по сравнению с предыдущей оценкой в 4,1% благодаря войне на Украине, стремительному росту инфляции и сохраняющимся последствиям Covid-19.

Ожидается, что Международный валютный фонд (МВФ) опубликует обновленный глобальный экономический прогноз, при этом рынки ожидают снижения прогноза роста в этом году. Такое развитие событий может подорвать доверие инвесторов, подсластив аппетит к активам-убежищам.

Доллар играет мускулами в пространстве FX

Доллар усилил свою хватку этим утром, поднявшись до нового двухлетнего максимума, поскольку инвесторы готовились к более агрессивному повышению процентной ставки в США. Рынки полностью оценили повышение ставки на 50 базисных пунктов на майском заседании ФРС, при этом вероятность еще одного повышения ставки на полпункта в июне очень высока. Учитывая, как в этом месяце доллар вырос по отношению ко всем валютам G10, быки, безусловно, в силах поднять цены.

Учитывая, что предстоящая неделя будет наполнена выступлениями представителей ФРС, это может способствовать росту, если все они будут петь ястребиную мелодию. Действительно, мы слышали от архиястреба Булларда накануне, который сигнализировал об открытости для повышения на 75 б.п. Индекс доллара (DXY) может бросить вызов 103,00, если будет обеспечено прочное дневное закрытие выше 101,00.

Товарный прожектор: золото

На момент написания статьи золото торговалось на уровне 1948,60 спустившись с 1974 долларов. Однако, по мнению аналитиков, на фоне многочисленных конкурирующих тем, которые могут повлиять на настроения участников рынка на этой неделе, золото может столкнуться с противоречащими друг другу силами. Повышенные геополитические риски и опасения по поводу глобального роста могут спровоцировать неприятие риска, заставив инвесторов устремиться в безопасные объятия золота. Тем не менее, прогнозируют аналитики, укрепление доллара, рост доходности казначейских облигаций и ожидания повышения ФРС могут создать множество препятствий в будущем.

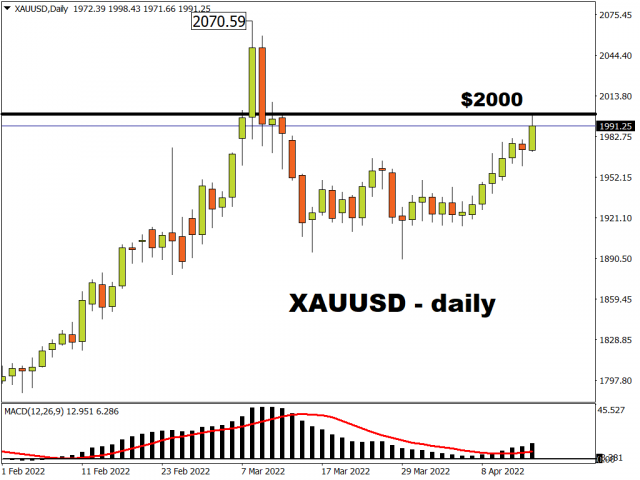

Глядя на техническую картину, у золота есть потенциал для роста, но цены, похоже, формируют другой диапазон. Поддержку можно найти на уровне около 1960 долларов, а сопротивление — на уровне 2000 долларов. Откат ниже 1960 долларов может спровоцировать распродажу до 1920 долларов. В качестве альтернативы, уверенный прорыв выше 2000 долларов может открыть двери к 2009, 2015 и 2050 долларам соответственно.

Почему инвесторы/трейдеры стекаются в золото?

Всемирный банк пересмотрел свой прогноз мирового ВВП в сторону понижения до 3,2% на 2022 год. Это ниже, чем его предыдущий прогноз в 4,1%, сделанный в январе, а также медленнее, чем рост на 5,7% в 2021 году.

В минувшее воскресенье Goldman Sachs, очень влиятельный банк на Уолл-стрит, прогнозировал 35%-ю вероятность рецессии в США в течение следующих двух лет. Такие заголовки в финансовых новостях подпитывали повышенный спрос на активы-убежища — активы, которые могут защитить богатство инвесторов во времена сильного страха и неопределенности.

Кроме того, рынки обеспокоены тем, что длительные блокировки в Китае могут означать сложный 2022 год для остального мира, несмотря на то, что сегодня Китай объявил о лучшем, чем ожидалось, ВВП за первый квартал.

Кроме того, есть ситуация на Украине, которая вызывает глобальную инфляцию и страхи инвесторов. Учитывая, что инфляция уже достигла заоблачных высот, резкое сокращение расходов (поскольку потребители больше не могут позволить себе эти заоблачные цены) может означать замедление экономического роста или, что еще хуже, рецессию.

Прогноз по золоту – защита от инфляции

Золото долгое время рассматривалось как способ сохранить богатство инвесторов от роста потребительских цен. В свете горячих цифр инфляции, наблюдаемых во всем мире, этот нарратив становится все громче и привлекает все больше сторонников, что приводит к росту цен на золото.

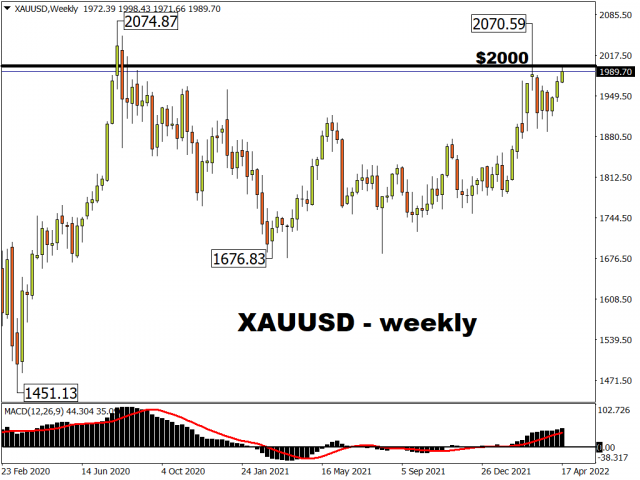

По мнению аналитиков, золотые быки будут стремиться к еще одному штурму рекордного максимума в 2074,87 доллара, который был зафиксирован в августе 2020 года. В конце концов, они были соблазнительно близки еще в марте, оказавшись менее чем в пяти долларах от самого высокого пика драгоценного металла за всю историю.

С другой стороны, отмечают аналитики, золото может быть встречено моментом расплаты, если прозвучат еще более ястребиные заявления со стороны представителей ФРС.

Обратите внимание, что эти центральные банки собираются вступить в период отсутствия публичных заявлений перед следующим заседанием FOMC, которое должно состояться в первую неделю мая.

Таким образом, по прогнозам аналитиков, эта неделя будет последним шансом для участников рынка получить больше информации о том, повысит ли ФРС повышение на 50 базисных пунктов в мае, что вдвое превышает обычную корректировку на 25 базисных пунктов за раз.

Впрочем, если рынки будут более уверены в том, что ожидается более значительное, чем обычно, повышение ставок ФРС, это должно привести к еще большему росту доходности казначейских облигаций, а доходность 10-летних казначейских облигаций приблизится еще ближе к психологически важной отметке в 3%.

Обычно это происходит потому, что инвесторы могут ориентироваться на более высокую доходность, которую предлагают казначейские облигации, по сравнению с золотом, которое предлагает нулевую доходность (драгоценный металл не предлагает платежей в обмен на его владение).

Хотя, несмотря на то, что обратная связь между доходностью казначейских облигаций/долларом и ценами на золото была нарушена на какое-то время, она все еще может вернуться с местью и помешать попыткам быков по золоту установить новый рекордный максимум в ближайшее будущее.

Такой откат может привести к тому, что золото повторно протестирует поддержку около отметки в 1980 долларов, при этом более сильная поддержка может появиться на февральском пике в 1974,42 доллара, за которым последует максимум предыдущего цикла в 1966,20 доллара.

Материалы по теме:

Золото продолжает набирать обороты

Золото еще поднимется на новые вершины – эксперты

Нефть ждет выхода из диапазона

Прогноз: Какой будет цена на нефть и каковы причины ее роста

Любое использование материалов допускается только при наличии гиперссылки на cronos.asia.

Подписывайтесь на Telegram-канал, Instagram и Facebook Central Asia Cronos и первыми получайте актуальную информацию!