Повышенные кредитные риски, в особенности у субъектов МСБ (NPL 12,4% при среднем уровне по системе – 7,1%), остаются одним из ключевых барьеров к активному кредитованию, сообщает cronos.asia со ссылкой на АФК.

Ключевые тенденции периода

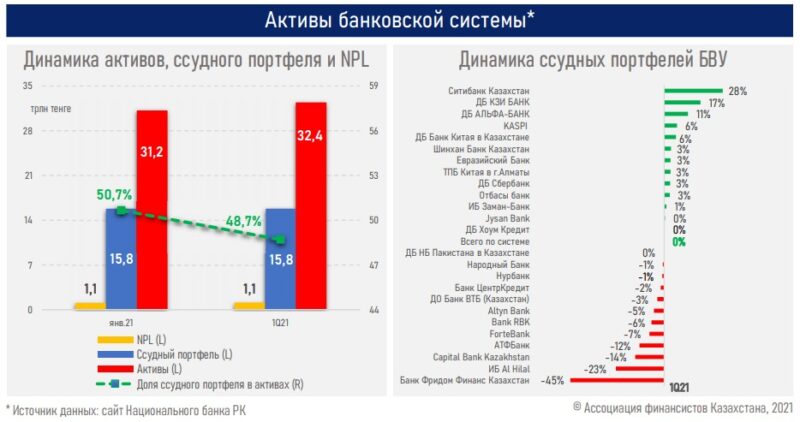

Наблюдаемая по итогам прошлого года динамика постепенного улучшения основных показателей деятельности банковского сектора нашла свое продолжение в текущем году (Таблицы ниже).

При этом, несмотря на одновременное продолжение процесса сокращения участников рынка, концентрация среди ТОП-5 БВУ по размеру активов не возросла.

Позитивная динамика сектора отражает, с одной стороны, стабилизацию макроэкономических условий, продолжающуюся работу по повышению капитализации и признанию NPL, с другой — влияние снижения кредитной нагрузки за счёт частичного изъятия пенсионных накоплений (ипотечный портфель немного снизился - минус 0,2% при двукратном росте выдачи жилищных займов), а также господдержки бизнеса и населения.

Отметим, рост активов сектора (+4,0%) сопровождался увеличением доли высоколиквидных активов (с 40,6 до 42,8%), тогда как ссудный портфель продемонстрировал нейтральную динамику.

Повышенные кредитные риски, в особенности у субъектов МСБ (NPL 12,4% при среднем уровне по системе – 7,1%), остаются одним из ключевых барьеров к активному кредитованию, тогда как в розничном сегменте снижение долговой нагрузки по ипотеке могло обусловить рост спроса на потребительские займы.

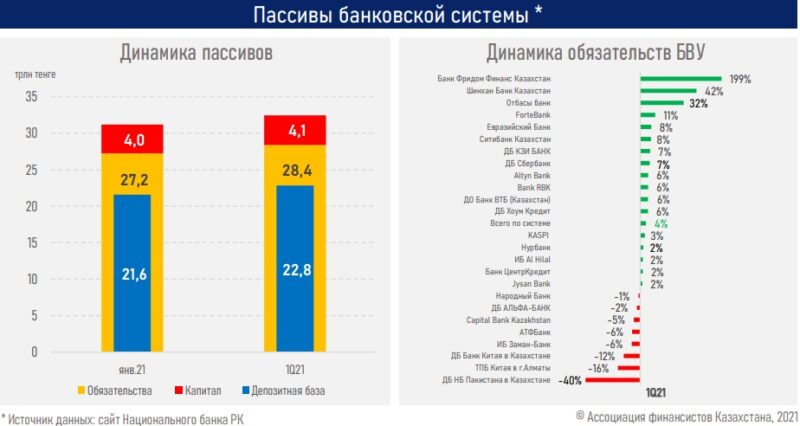

Склонность к сбережению значительно растёт на фоне сохранения реальных процентных ставок в нацвалюте на положительной территории, восстановления доходов граждан, сохранения неопределенности с Covid-19, а также общего роста доверия к системе.

Резюме

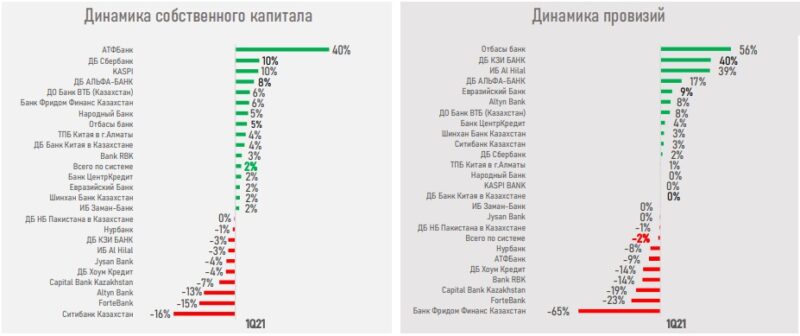

Относительно благоприятные макроэкономические условия 2021 года вкупе с продолжающейся работой банков по докапитализации и сокращению NPL, а также использование населением части пенсионных накоплений на улучшение жилищных условий, в т.ч. погашение действующей ипотеки, господдержка бизнеса и населения — обусловили дальнейшее улучшение ключевых показателей банковского сектора (см. выше).

При этом рост активов сектора сопровождался увеличением доли ликвидных активов, тогда как ссудный портфель продемонстрировал нейтральную динамику. Соответственно, отношение кредитов к активам (loans to assets) снизилось до 49% (с 51% ранее), удерживаясь вблизи нижней границы стандартного диапазона в 50%-80%. Потенциал роста доли ссудного портфеля в структуре активов сектора — значительный. Основным препятствием выступает высокий риск заёмщиков, в особенности у субъектов МСБ, а также умеренно короткий характер фондирования.

Финансирование указанного роста активов произошло благодаря привлечению клиентских средств (+5,9%). Склонность населения к сбережению значительно возрастает на фоне сохранения реальных процентных ставок в нацвалюте на положительной территории, восстановления доходов граждан, сохранения неопределенности с Covid-19, а также общего роста доверия к системе.

Дальнейшее улучшение ситуации в экономике будет во многом зависеть от темпов массовой вакцинации граждан от Covid-19 в Казахстане и его основных деловых партнерах. Достижение запланированных показателей иммунизации населения, очевидно, приведет к отмене основных санитарных ограничений, что позитивно отразится на доходах бизнеса, банковских заёмщиках и устойчивости сектора в целом.